Majorări pe linie! Totul despre taxele și impozitele pe care le vor plăti constănțenii în 2022 (DOCUMENTE)

Majorări pe linie! Totul despre taxele și impozitele pe care le vor plăti constănțenii în 2022 (DOCUMENTE)

29 Nov, 2021 00:00

ZIUA de Constanta

14672

Marime text

14672

Marime text

14672

Marime text

14672

Marime text

- Proiectul de hotărâre privind stabilirea impozitelor și taxelor locale la nivelul municipiului Constanța în anul 2022, formă consolidată la data de 26.11.2021 aduce o serie de majorări la toate tipurile de taxe și impozite

- Taxa pentru întreținerea spațiilor verzi este anuală și se plătește până la data de 31 martie 2022 inclusiv

- Taxă întreținere cimitire se achită tot până la 31 martie 2022

- Atenție! Taxă rezervare loc parcare se plătește doar până la 31 martie. Neachitarea taxei conduce la anularea rezervării

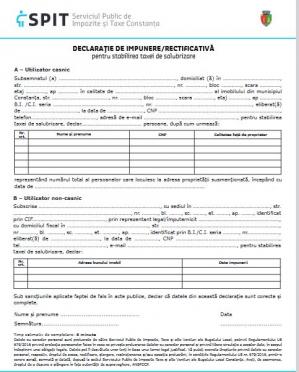

A fost publicat Proiectul de hotărâre privind stabilirea impozitelor și taxelor locale la nivelul municipiului Constanța în anul 2022, formă consolidată la data de 26.11.2021.

Impozit clădiri - Persoane fizice

Pentru clădirile nerezidențiale aflate în proprietatea persoanelor fizice, impozitul/taxa pe clădiri se calculează prin aplicarea cotei de 1,3% asupra valorii impozabile a clădirii.

Impozitul/taxa pe clădiri se majorează cu o cotă adițională de 15,4%.

În cazul clădirilor nerezidențiale utilizate în scop comercial (spații comerciale), amplasate în zona și la frontul arterelor prevăzute la alin. (2), în care nu se desfășoară activități economice, fiind neutilizate/închise pe o perioadă mai mare de

30 de zile consecutive în cursul unui an calendaristic, impozitul/taxa stabilit(ă) se majorează cu o cotă adițională de 50%.

Arterele și zonele sunt următoarele:

- zona peninsulară;

- bd. Tomis, tronsonul cuprins între bd. Aurel Vlaicu și str. Traian;

- bd. Mamaia, tronsonul cuprins între str. I G Duca și intrarea în stațiunea Mamaia;

- bd. 1 Decembrie 1918;

- bd. Al Lăpușneanu;

- str. Traian;

- str. Ștefan cel Mare;

- str. I G Duca;

- bd. Ferdinand.

În cazul clădirilor cu destinație mixtă, când proprietarul nu declară la organul fiscal suprafața folosită în scop nerezidențial, impozitul pe clădiri se calculează prin aplicarea cotei de 0,3% asupra valorii impozabile determinate.

Pentru clădirile neîngrijite situate în intravilanul localității, impozitul pe clădiri se majorează cu până la 500%.

Pentru plata cu anticipaţie a tuturor obligaţiilor către bugetul local datorate pentru întregul an, până la data de 31 martie inclusiv, persoanelor fizice li se acordă o bonificaţie de 10% la impozitul/taxa pe clădiri.

Impozit clădiri - Persoane juridice

Pentru clădirile rezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,2% asupra valorii impozabile a clădirii.

Pentru clădirile nerezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 1,3% asupra valorii impozabile a clădirii.

Impozitul/taxa pe clădiri se majorează cu o cotă adițională de 30,8%.

Pentru clădirile nerezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, utilizate pentru activităţi din domeniul agricol, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

Pentru clădirile neîngrijite situate în intravilanul localității, impozitul pe clădiri se majorează cu până la 500% conform criteriilor stabilite.

Arterele și zonele sunt următoarele:

- zona peninsulară;

- bd. Tomis, tronsonul cuprins între bd. Aurel Vlaicu și str. Traian;

- bd. Mamaia, tronsonul cuprins între str. I G Duca și intrarea în stațiunea

Mamaia;

- bd. 1 Decembrie 1918;

- bd. Al Lăpușneanu;

- str. Traian;

- str. Ștefan cel Mare;

- str. I G Duca;

- bd. Ferdinand.

Pentru plata cu anticipaţie a tuturor obligaţiilor către bugetul local datorate pentru întregul an, până la data de 31 martie inclusiv, persoanelor juridice li se acordă o bonificaţie de 5% la impozitul/taxa pe clădiri.

Scutiri impozit clădiri

Se acordă scutire la impozitul/taxa pe clădiri pentru:

1.Clădirile utilizate pentru furnizarea de servicii sociale de către organizaţii neguvernamentale şi întreprinderi sociale ca furnizori de servicii sociale.

(2) Clădirile utilizate de organizaţii nonprofit folosite exclusiv pentru activităţile fără scop lucrativ.

(3) Clădirile restituite potrivit art. 16 din Legea nr. 10/2001 privind regimul juridic al unor imobile preluate în mod abuziv în perioada 6 martie 1945-22 decembrie 1989, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public.

Clădirile retrocedate potrivit art. 1 alin. (10) din Ordonanţa de Urgenţă a Guvernului nr. 94/2000 privind retrocedarea unor bunuri imobile care au aparţinut cultelor religioase din România, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public.

Clădirile restituite potrivit art. 1 alin. (5) din Ordonanţa de Urgenţă a Guvernului nr. 83/1999 privind restituirea unor bunuri imobile care au aparţinut comunităţilor cetăţenilor aparţinând minorităţilor naţionale din România, republicată, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public.

Clădirea nouă cu destinaţie de locuinţă, realizată în condiţiile Legii locuinţei nr. 114/1996, republicată, cu modificările şi completările ulterioare, precum şi clădirea cu destinaţie de locuinţă, realizată pe bază de credite, în conformitate cu Ordonanţa Guvernului nr. 19/1994 privind stimularea investiţiilor pentru realizarea unor lucrări publice şi construcţii de locuinţe, aprobată cu modificări şi completări prin Legea nr. 82/1995, cu modificările şi completările ulterioare.

În cazul înstrăinării clădirii, scutirea de impozit nu se aplică noului proprietar al acesteia.

Impozit pe teren - persoane fizice

Impozitul/taxa pe teren se stabileşte luând în calcul suprafaţa terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local.

În cazul terenului amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, impozitul/taxa pe teren se determină prin înmulţirea suprafeţei de teren, exprimată în ha prin transformarea din mp conform formulei 1ha = 10.000 mp, cu suma corespunzătoare, exprimată în lei/ha, din tabelul următor:

A 12.800

B 8.064

C 5.518

D 2.623

În cazul terenului amplasat în intravilan, înregistrat în registrul agricol la altă categorie de folosință decât cea de terenuri cu construcţii, impozitul/taxa pe teren se determină prin înmulţirea suprafeţei de teren, exprimată în ha prin transformarea din mp, conform formulei 1ha = 10.000 mp, cu suma corespunzătoare, exprimată în lei/ha, din tabelul următor, iar rezultatul se înmulţeşte cu coeficientul de corecţie prevăzut la alin. (4). Zonele A,B,C și D:

1. Teren arabil 33/ 26 /23 /18

2. Păşune 26/ 23 /18 /16

3. Fâneaţă 26 /23 /18 /16

4. Vie 53 /40 /33 /23

5. Livadă 61/ 53/ 40 /33

6. Pădure sau alt teren cu vegetaţie forestieră 33 /26 23 /18

7. Teren cu ape 18/ 16 /10 X

Coeficientul de corecţie aplicat la nivelul municipiului Constanţa, localitate de rang I, este 5.

Terenurile aflate în extravilanul municipiului Constanța sunt încadrate în zona A.

Impozitul/taxa pe teren se majorează cu o cotă adițională de 10,4%.

În cazul terenurilor agricole nelucrate timp de 2 ani consecutiv, impozitul pe teren se majorează cu 500% începând cu al treilea an, în condițiile stabilite de Consiliul Local.

Pentru terenurile neîngrijite situate în intravilanul localității, impozitul pe teren se majorează cu până la 500% conform criteriilor stabilite.

Impozitul/taxa pe terenul aferent clădirilor nerezidențiale utilizate în scop comercial (spații comerciale) constatate ca neutilizate/închise pe o perioadă mai mare de 30 de zile consecutive potrivit prevederilor cap. I art. 6 din Anexa nr. 1 la prezenta hotărâre se majorează cu o cotă adițională de 50%.

Impozitul/taxa pe terenul amplasat în zona sau la frontul arterelor prevăzute la alin. (2), înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, fără construcții edificate, dar construibile conform documentațiilor de amenajare a teritoriului și de urbanism aprobate se majorează cu o cotă adițională de 50%.

Zona și arterele sunt următoarele:

- zona peninsulară;

- bd. Tomis, tronsonul cuprins între bd. Aurel Vlaicu și str. Traian;

- bd. Mamaia, tronsonul cuprins între str. I G Duca și intrarea în stațiunea Mamaia;

- bd. 1 Decembrie 1918;

- bd. Al Lăpușneanu;

- str. Traian;

- str. Ștefan cel Mare;

- str. I G Duca;

- bd. Ferdinand.

Pentru plata cu anticipaţie a tuturor obligaţiilor către bugetul local datorate pentru întregul an, până la data de 31 martie inclusiv, persoanelor fizice li se acordă o bonificaţie de 10% la impozitul/taxa pe teren.

Taxa este exprimată în lei.

Impozit pe teren - persoane juridice

În cazul terenului amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, impozitul/taxa pe teren se determină prin înmulţirea suprafeţei de teren, exprimată în ha prin transformarea din mp conform formulei 1ha = 10.000 mp, cu suma corespunzătoare, exprimată în lei/ha, din tabelul următor: Lei/ha Zona în cadrul localităţii Constanţa A 19.404 B 14.668 C 10.037 D 4.769

În cazul terenului amplasat în intravilan, înregistrat în registrul agricol la altă categorie de folosință decât cea de terenuri cu construcţii, impozitul/taxa pe teren se determină prin înmulţirea suprafeţei de teren, exprimată în ha prin transformarea din mp conform formulei 1ha = 10.000 mp, cu suma corespunzătoare, exprimată în lei/ha, din tabelul următor, iar rezultatul se înmulţeşte cu coeficientul de corecţie prevăzut la alin.(4). Lei/ha

Zona A Zona B Zona C Zona D

Categoria de folosinţă

1. Teren arabil 33/ 26 /23 /18

2. Păşune 26/ 23 /18 /16

3. Fâneaţă 26/ 23 /18 /16

4. Vie 53/ 40/ 33 /23

5. Livadă 61 /53 /40 /33

6. Pădure sau alt teren cu vegetaţie forestieră 33/ 26 23 /18 /7.

Coeficientul de corecţie aplicat la nivelul municipiului Constanţa, localitate de rang I, este 5.

Impozitul/taxa pe teren se majorează cu o cotă adițională de 10,4%.

În cazul terenurilor agricole nelucrate timp de 2 ani consecutiv, impozitul pe teren se majorează cu 500% începând cu al treilea an, în condițile stabilite de Consiliul Local.

Pentru terenurile neîngrijite situate în intravilanul localității, impozitul pe teren se majorează cu până la 500% conform criteriilor stabilite.

Impozitul/taxa pe terenul aferent clădirilor nerezidențiale utilizate în scop comercial (spații comerciale) constatate ca neutilizate/închise pe o perioadă mai mare de 30 de zile consecutive potrivit prevederilor cap. II art. 3 din Anexa nr. 1 la prezenta hotărâre, stabilit conform art. 1 alin. (2) se majorează cu o cotă adițională de 50%.

Majorarea se aplică în anul fiscal următor celui în care se constată intervenirea situației care atrage majorarea impozitului/taxei pe clădiri datorate potrivit prevederilor cap. II art. 3 din Anexa nr. 1 la prezenta hotărâre.

Impozitul/taxa pe terenul amplasat în zona sau la frontul arterelor prevăzute la alin. (2), înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, fără construcții edificate, dar construibile conform documentațiilor de amenajare a teritoriului și de urbanism aprobate, stabilit conform art.1 alin. (2) se majorează cu o cotă adițională de 50%.

Zona și arterele sunt următoarele:

- zona peninsulară;

- bd. Tomis, tronsonul cuprins între bd. Aurel Vlaicu și str. Traian;

- bd. Mamaia, tronsonul cuprins între str. I G Duca și intrarea în stațiunea Mamaia;

- bd. 1 Decembrie 1918;

- bd. Al Lăpușneanu;

- str. Traian;

- str. Ștefan cel Mare; - str. I G Duca;

- bd. Ferdinand.

Pentru plata cu anticipaţie a tuturor obligaţiilor către bugetul local datorate pentru întregul an, până la data de 31 martie inclusiv, persoanelor juridice li se acordă o bonificaţie de 5% la impozitul/taxa pe teren.

Taxa este exprimată în lei.

Valoarea impozitului pe mijloace de transport

În cazul mijloacelor de transport hibride, impozitul se reduce cu 95%.

În cazul contribuabililor persoane fizice care dețin în proprietate/coproprietate sau folosință/folosință comună două sau mai multe vehicule (vehicule înmatriculate) și pentru care datorează impozit pe mijloace de transport în condițiile legii fiscale, impozitul stabilit se majorează după cum urmează: cu o cotă adițională de 10,4% pentru primul mijloc de transport; cu o cotă adițională de 20% pentru cel de-al doilea mijloc de transport; cu o cotă adițională de 50% pentru cel de-al treilea mijloc de transport și următoarele.

Pentru plata cu anticipaţie a tuturor obligaţiilor către bugetul local datorate pentru întregul an, până la data de 31 martie inclusiv, persoanelor fizice li se acordă o bonificaţie de 10% la impozitul pe mijloacele de transport. Pentru plata cu anticipaţie a tuturor obligaţiilor către bugetul local datorate pentru întregul an, până la data de 31 martie inclusiv, persoanelor juridice li se acordă o bonificaţie de 5% la impozitul pe mijloacele de transport.

Scutiri

Se acordă scutire la impozitul pe mijloacele de transport pentru: a) mijloacele de transport agricole utilizate efectiv în domeniul agricol; b) mijloacele de transport aflate în proprietatea sau coproprietatea persoanelor, pentru un singur mijloc de transport, la alegerea contribuabilului.

În cazul mijloacelor de transport aflate în coproprietate scutirea se acordă corespunzător cotei-părți din dreptul de proprietate asupra respectivului mijloc de transport.

Taxa este exprimată în lei.

Taxa de salubrizare

Taxa de salubrizare este datorată numai de persoane fizice – locuitori ai municipiului Constanţa. Cuantumul taxei este de: 7,5 lei/lună/persoană.

Taxa de salubrizare se plăteşte în 2 rate egale, respectiv: a) rata I, până la data de 31 martie inclusiv; b) rata a II-a, până la data de 30 septembrie inclusiv.

Taxa de salubrizare de până la 50 de lei inclusiv, se plătește integral până la primul termen de plată.

Sunt scutite de la plata taxei de salubrizare următoarele categorii de contribuabili: a) veteranii de război, văduvele de război şi văduvele nerecăsătorite ale veteranilor de război; b) persoanele prevăzute la art. 1 al Decretului-lege nr. 118/1990, republicat, cu modificările şi completările ulterioare, şi persoanele fizice prevăzute la art. 1 din Ordonanţa Guvernului nr. 105/1999, aprobată cu modificări şi completări prin Legea nr. 189/2000, cu modificările şi completările ulterioare; c) persoanele cu handicap grav sau accentuat, persoanele încadrate în gradul I de invaliditate şi reprezentanţii legali ai minorilor cu handicap grav sau accentuat şi ai minorilor încadraţi în gradul I de invaliditate.

Taxa de dezvoltare și promovare a turismului

Prezenta taxa este instituită ca taxă specială, în temeiul prevederilor art. 484 din Legea nr. 227/2015 privind Codul fiscal, din raţiuni de promovare a staţiunii Mamaia, ca destinaţie turistică la nivel naţional şi internaţional şi de creştere a gradului de expunere a Satului de Vacanţă în rândul obiectivelor turistice.

Taxa este anuală fiind stabilită diferenţiat, în funcţie de destinaţia spaţiului şi se încasează după cum urmează:

- Cazare turistică hoteluri, hoteluri - apartament şi complexuri hoteliere - 4.000

- Moteluri, vile turistice, cabane, bungalouri, sate de vacanţă, campinguri, pensiuni turistice şi pensiuni agroturistice şi altele asemănătoare până la 10 camere de cazare inclusiv - 1.000

- Moteluri, vile turistice, cabane, bungalouri, sate de vacanţă, campinguri, pensiuni turistice şi pensiuni agroturistice şi altele asemănătoare peste 10 camere de cazare 2.000

- Agrement: cluburi/discoteci, cazinouri şi alte asemenea - 4.000

- Agrement: locaţii cu instalaţii şi dotări specifice agrementului turistic Cu activitate de alimentaţie publică 2.750

6. Alimentaţie publică: unităţi de alimentaţie din incinta structurilor de primire cu funcţiuni de cazare, unităţi de alimentaţie publică situate în staţiuni turistice, precum şi cele administrate de societăţi comerciale de turism - 3.500

7. Alimentaţie publică: restaurante, baruri, unităţi de fast food, cofetării, patiserii şi care sunt atestate conform legii - zona 1* - 2.000

8. Alimentaţie publică: restaurante, baruri, unităţi de fast food, cofetării, patiserii şi care sunt atestate conform legii - zona 2* - 2.500

9. Alimentaţie publică: restaurante, baruri, unităţi de fast food, cofetării, patiserii şi care sunt atestate conform legii - zona 3* - 3.500

10. Farmacie, sală de jocuri, atelier foto, spălătorie auto - 2.000

11. Transport: autocare, microbuze, trenuleţe etc., ambarcaţiuni cu scop turistic, telegondole - 1.000

12. Comerţ ambulant, comerţ cu amănuntul şi orice activitate economică, alta decât cele prevăzute la pct. 1-5 - zona 1*- 400

13. Comerţ ambulant, comerţ cu amănuntul şi orice activitate economică, alta decât cele prevăzute la pct. 1-5 - zona 2* - 700

14. Comerţ ambulant, comerţ cu amănuntul şi orice activitate economică, alta decât cele prevăzute la pct. 1-5 - zona 3* - 1.000

15. Terenurile amenajate pentru activități sportive - 100

16. Locuință - 200

Taxa este exprimată în lei.

Taxa specială de amenajare și întreținere spații verzi

Taxa constituie venit cu destinație specială stabilită în conformitate cu dispozițiile art. 484 alin. (1) – (3) din Codul fiscal și se instituie ca reacție la degradarea spațiilor publice, ca instrument fiscal menit să contrabalanseze efectele negative asociate cadrului urban construit și de atingere a standarului european de 26 mp de spațiu verde pentru fiecare locuitor al municipiului Constanța.

Totodată, taxa creează și asigură veniturile necesare autorității locale pentru acoperirea costurilor cu reabilitarea, extinderea, întreținerea și conservarea suprafețelor de spații verzi în municipiul Constanța.

Taxa este anuală și se plătește până la data de 31 martie 2022 inclusiv.

Valoarea taxei este de 50 lei/persoană/an.

Sunt scutite de la plata taxei de amenajare și întreținere spații verzi următoarele categorii de contribuabili: a) veteranii de război, văduvele de război şi văduvele nerecăsătorite ale veteranilor de război; b) persoanele prevăzute la art. 1 al Decretului-lege nr. 118/1990; c) persoanele cu handicap grav sau accentuat, persoanele încadrate în gradul I de invaliditate şi reprezentanţii legali ai minorilor cu handicap grav sau accentuat şi ai minorilor încadraţi în gradul I de invaliditate.

Taxă rezervare loc parcare

Cuantumul taxei rezervare loc parcare este:

Persoane juridice lei/an

- Autoturisme 958

- Autoutilitare cu masa maximă autorizată mai mică de 2,4 t și gabarit care se încadrează în dimensiunile standard ale locului de parcare destinat autoturismelor 1.917

Persoane fizice Autoturisme - 399 lei/an

Taxa este anuală și se achită până la data de 31 martie.

În cazul contribuabililor care solicită obținerea unei autorizații pentru rezervare loc parcare, taxa se achită integral, odată cu depunerea documentației aferente, potrivit Regulamentului de organizare și funcționare a parcărilor publice de pe raza municipiului Constanța.

Posesorii autorizațiilor de rezervare loc parcare anulate în urma lucrărilor de sistematizare, de utilitate publică, vor datora contravaloarea taxei până în momentul anulării acesteia, conform prevederilor regulamentului în vigoare, urmând a se restitui proporțional cu perioada din autorizație rămasă neutilizată.

Neachitarea taxei până la 31 martie, conduce la anularea rezervării, dacă sunt depuse cereri pentru parcarea respectivă, și redistribuirea locului de parcare, cu aplicarea prevederilor art. 2.

Taxă de concesionare locuri de veci

Taxa de concesionare locuri de veci este stabilită diferenţiat pe categorii de cimitire şi durata de concesionare, astfel: cimitirul/categoria/durata de concesionare: 7 ani /25 ani /49 ani

Central - 38 lei/mp 132 lei/mp 260 lei/mp

Viile Noi - 30 lei/mp 97 lei/mp 193 lei/mp

Constantin Predescu - 30 lei/mp 97 lei/mp 193 lei/mp

Anadalchioi - 30 lei/mp 97 lei/mp 193 lei/mp

Palazu Mare - 30 lei/mp 97 lei/mp 193 lei/mp

Taxă întreținere cimitire

Taxa întreţinere cimitire constituie venit cu destinație specială şi este fundamentată de necesitatea întreţinerii şi menţinerii curăţeniei în următoarele cimitire de pe raza municipiului Constanţa: Anadalchioi, Central, Constantin Predescu, Palazu Mare, Viile Noi.

Taxa este de 15 lei/mp/an.

Termenul de achitare al acestei taxe este 31 martie.

Taxe stare civilă

Taxa pentru oficierea căsătoriei în zilele nelucrătoare (sâmbătă, duminică şi sărbătorile legale) - 350

Taxă pentru încheierea căsătoriei înainte de expirarea termenului de 10 zile stabilit prin lege - 150

Taxa pentru oficierea căsătoriei în alt loc decât sediul Serviciului de Stare Civilă - 1.500

Taxă pentru îndeplinirea procedurii de divorţ pe cale administrativă – 565.

Valoarea taxelor este exprimată în lei.

Proiectul integral cu taxele și impozitele locale pentru anul 2022 poate fi consultat în secțiunea „documente”.

PRECIZĂRI:

Legea 190 din 2018, la articolul 7, menţionează că activitatea jurnalistică este exonerată de la unele prevederi ale Regulamentului GDPR, dacă se păstrează un echilibru între libertatea de exprimare şi protecţia datelor cu caracter personal.

Informațiile din prezentul articol sunt de interes public și sunt obținute din surse publice deschise.

Citește și:

Din 2022, constănțenii vor plăti taxă pentru îngrijirea spațiilor verzi. Crește și taxa pentru parcarea rezidențială! (DOCUMENT)

Taxa pe prostie!

Urmareste-ne pe Grupul de Whatsapp

Comentarii

Fondul Documentar Dobrogea de ieri și de azi

Fondul Documentar Dobrogea de ieri și de azi