Impozitele şi taxele locale la nivelul municipiului Constanţa. Ce aduce nou 2019?

Impozitele şi taxele locale la nivelul municipiului Constanţa. Ce aduce nou 2019?

01 Jan, 2019 00:00

ZIUA de Constanta

7104

Marime text

7104

Marime text

7104

Marime text

7104

Marime text

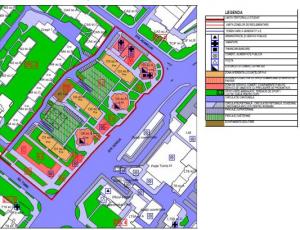

Proiectul pentru stabilirea impozitelor şi taxelor locale la nivelul municipiului Constanţa, începând cu anul 2019, s-a aflat în dezbatere publică. În forma propusă de autorităţile locale, proiectul nu prevede majorări ale impozitelor locale pentru populaţie. Este propusă însă introducerea unei taxe de emitere a avizului de oportunitate, în cuantum de 500 de lei, pentru solicitările care vizează o suprafaţă studiată de până la 1.000 mp, inclusiv, respectiv 500 lei plus 0,1 lei /mp pentru fiecare mp care depăşeşte 1.000 mp, pentru solicitările care vizează o suprafaţă studiată de peste 1.000 mp.

Proiectul pentru stabilirea impozitelor şi taxelor locale la nivelul municipiului Constanţa, începând cu anul 2019, s-a aflat în dezbatere publică. În forma propusă de autorităţile locale, proiectul nu prevede majorări ale impozitelor locale pentru populaţie. Este propusă însă introducerea unei taxe de emitere a avizului de oportunitate, în cuantum de 500 de lei, pentru solicitările care vizează o suprafaţă studiată de până la 1.000 mp, inclusiv, respectiv 500 lei plus 0,1 lei /mp pentru fiecare mp care depăşeşte 1.000 mp, pentru solicitările care vizează o suprafaţă studiată de peste 1.000 mp. Această taxă, necesară pentru asigurarea funcţionării Comisiei Tehnice de Urbanism şi Amenajarea Teritoriului, înfiinţată prin HCL nr. 283/2016, şi a remunerării membrilor externi ai acesteia, având în vedere expertiza şi pregătirea profesională a acestora şi importanţa avizului la nivelul municipiului Constanţa, a fost aprobată şi în ultima şedinţă de Consiliu Local Municipal.

O altă modificare vizează taxa de folosire tramă stradală datorată de către deţinătorii de autovehicule concepute şi construite pentru transportul de mărfuri, care a fost redefinită şi reanalizată, în sensul că a fost eliminată suprataxarea transporturilor agabaritice şi au fost stabilite noi categorii de tonaj în funcţie de care este calculat cuantumul taxei, au fost introdusă o zonă de tranzit în municipiul Constanţa şi tronsoane de drum din municipiu unde nu este necesară achitarea taxei pentru cei care circulă în această zonă sau utilizează tronsoanele respective, cu condiţia ca încărcătura să se încadreze în limitele admise stabilite de administratorul drumului.

Cum vă calculaţi impozitul pe clădiri

Calculul impozitului/taxei pe clădiri datorat de persoanele fizice pentru clădirile rezidenţiale şi clădirile-anexă.

Art. 1 Pentru clădirile rezidenţiale şi clădirile-anexă aflate în proprietatea persoanelor fizice, impozitul/taxa pe clădiri se calculează prin aplicarea cotei de 0,1% asupra valorii impozabile a clădirii.

Art. 2 Valoarea impozabilă a clădirii, exprimată în lei, situată în zona A a municipiului Constanţa, se determină prin înmulţirea suprafeţei construite desfăşurate a acesteia, exprimată în metri pătraţi, cu valoarea impozabilă corespunzătoare, exprimată în lei/m2, astfel:

A: Clădire cu cadre din beton armat sau cu pereţi exteriori din cărămidă arsă sau din orice alte materiale rezultate în urma unui tratament termic şi/sau chimic, cu instalaţii apă, canalizare electrice şi încălzire-1216, fără instalaţii-730.

B. Clădire cu pereţi exteriori din lemn, din piatră naturală, din cărămidă nearsă, din vălătuci sau din orice alte materiale nesupuse unui tratament termic şi/sau chimic, cu instalaţii-365, fără instalaţii-244.

C. Clădire-anexă cu cadre din beton armat sau cu pereţi exteriori din cărămidă arsă sau din orice alte materiale rezultate în urma unui tratament termic şi/sau chimic cu instalaţii-244, fără instalaţii-213.

D. Clădire-anexă cu pereţi exteriori din lemn, din piatră naturală, din cărămidă nearsă, din vălătuci sau din orice alte materiale nesupuse unui tratament termic şi/sau chimic, cu instalaţii-152, fără instalaţii-92.

E. În cazul contribuabilului care deţine la aceeaşi adresă încăperi amplasate la subsol, demisol şi/sau la mansardă utilizate ca locuinţă, în oricare dintre tipurile de clădiri prevăzute la lit. A-D-75% din suma care s-ar aplica clădirii.

F. În cazul contribuabilului care deţine la aceeaşi adresă încăperi amplasate la subsol, demisol şi/sau la mansardă, utilizate în alte scopuri decât cel de locuinţă, în oricare dintre tipurile de clădiri prevăzute la lit. A-D-50% din suma care s-ar aplica clădirii.

Valoarea impozabilă a clădirii, exprimată în lei, situată într-una din zonele B, C şi D ale municipiului Constanţa, se determină prin înmulţirea suprafeţei construite desfăşurate a acesteia, exprimată în metri pătraţi, cu valoarea impozabilă corespunzătoare, exprimată în lei/m2, din tabelul următor:

A. Clădire cu cadre din beton armat sau cu pereţi exteriori din cărămidă arsă sau din orice alte materiale rezultate în urma unui tratament termic şi/sau chimic Cu instalaţii de apă, canalizare, electrice şi încălzire (condiţii cumulative)-1013, fără instalaţii-608.

B. Clădire cu pereţi exteriori din lemn, din piatră naturală, din cărămidă nearsă, din vălătuci sau din orice alte materiale nesupuse unui tratament termic şi/sau chimic, Cu instalaţii de apă, canalizare, electrice şi încălzire (condiţii cumulative)-304.

C. Clădire-anexă cu cadre din beton armat sau cu pereţi exteriori din cărămidă arsă sau din orice alte materiale rezultate în urma unui tratament termic şi/sau chimic, Cu instalaţii de apă, canalizare, electrice şi încălzire (condiţii cumulative)-203, fără instalaţii-178.

D. Clădire-anexă cu pereţi exteriori din lemn, din piatră naturală, din cărămidă nearsă, din vălătuci sau din orice alte materiale nesupuse unui tratament termic şi/sau chimic, cu instalaţii-127, fără instalaţii-76.

E. În cazul contribuabilului care deţine la aceeaşi adresă încăperi amplasate la subsol, demisol şi/sau la mansardă, utilizate ca locuinţă, în oricare dintre tipurile de clădiri prevăzute la lit. A-D-75% din suma care s-ar aplica clădirii.

F. În cazul contribuabilului care deţine la aceeaşi adresă încăperi amplasate la subsol, la demisol şi/sau la mansardă, utilizate în alte scopuri decât cel de locuinţă, în oricare dintre tipurile de clădiri prevăzute la lit. A-D-50% din suma care s-ar aplica clădirii.

Pentru clădirile nerezidenţiale aflate în proprietatea persoanelor fizice, impozitul/taxa pe clădiri se calculează prin aplicarea cotei de 0,5% asupra valorii care poate fi:

a) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în ultimii 5 ani anteriori anului de referinţă;

b) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în ultimii 5 ani anteriori anului de referinţă;

c) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în ultimii 5 ani anteriori anului de referinţă.

(2) Pentru clădirile nerezidenţiale aflate în proprietatea persoanelor fizice, utilizate pentru activităţi din domeniul agricol, impozitul pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(3) Valoarea impozabilă a clădirii se actualizează o dată la 5 ani pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării, depus la organul fiscal local până la primul termen de plată din anul de referinţă.

(4) În cazul în care valoarea clădirii nu poate fi calculată conform prevederilor

alin. (1), impozitul/taxa se calculează prin aplicarea cotei de 2% asupra valorii impozabile determinate conform art. 2, art. 3 şi art. 4 ale prezentei anexe, coroborat cu art. 457 din Legea nr. 227/2015 privind Codul fiscal.

Art. 6 Pentru clădirile neîngrijite situate în intravilanul localităţii, impozitul pe clădiri se majorează cu până la 500%. Criteriile de încadrare a clădirilor în această categorie sunt prevăzute în hotărârea Consiliului Local de aprobare a acestora.

Calculul impozitului/taxei pe clădiri datorat de persoanele juridice

Art. 1 (1) Pentru clădirile rezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,2 % asupra valorii impozabile a clădirii.

(2) Pentru clădirile nerezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 1,3% asupra valorii impozabile a clădirii.

(3) Impozitul/taxa pe clădiri stabilită conform alin. (2) se majorează cu o cotă adiţională de 15,4%.

(4) Pentru clădirile nerezidenţiale aflate în proprietatea sau deţinute de persoanele juridice, utilizate pentru activităţi din domeniul agricol, impozitul/taxa pe clădiri se calculează prin aplicarea unei cote de 0,4% asupra valorii impozabile a clădirii.

(5) Valoarea impozabilă a clădirilor aflate în proprietatea persoanelor juridice este valoarea de la 31 decembrie a anului anterior celui pentru care se datorează impozitul/taxa şi poate fi:

a) ultima valoare impozabilă înregistrată în evidenţele organului fiscal;

b) valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării;

c) valoarea finală a lucrărilor de construcţii, în cazul clădirilor noi, construite în cursul anului fiscal anterior;

d) valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, în cazul clădirilor dobândite în cursul anului fiscal anterior;

e) în cazul clădirilor care sunt finanţate în baza unui contract de leasing financiar, valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării;

f) în cazul clădirilor pentru care se datorează taxa pe clădiri, valoarea înscrisă în contabilitatea proprietarului clădirii şi comunicată concesionarului, locatarului, titularului dreptului de administrare sau de folosinţă, după caz.

(6) Valoarea impozabilă a clădirii se actualizează o dată la 3 ani pe baza unui raport de evaluare a clădirii întocmit de un evaluator autorizat în conformitate cu standardele de evaluare a bunurilor aflate în vigoare la data evaluării, depus la organul fiscal local până la primul termen de plată din anul de referinţă.

(7) Prevederile alin. (6) nu se aplică în cazul clădirilor care aparţin persoanelor faţă de care a fost pronunţată o hotărâre definitivă şi irevocabilă de declanşare a procedurii falimentului.

(8) În cazul în care proprietarul clădirii nu a actualizat valoarea impozabilă a clădirii în ultimii 3 ani anteriori anului de referinţă, cota impozitului/taxei pe clădiri este 5%.

(9) În cazul în care proprietarul clădirii pentru care se datorează taxa pe clădiri nu a actualizat valoarea impozabilă în ultimii 3 ani anteriori anului de referinţă, diferenţa de taxă faţă de cea stabilită conform alin. (1) sau (2), după caz, va fi datorată de proprietarul clădirii.

Art. 2 Pentru clădirile neîngrijite situate în intravilanul localităţii, impozitul pe clădiri se majorează cu până la 500% conform criteriilor stabilite. Criteriile de încadrare a clădirilor în această categorie sunt cele prevăzute în hotărârea Consiliului Local de stabilire şi aprobare a acestora.

Se acordă scutire la impozitul/taxa pe clădiri pentru:

(1) Clădirile utilizate pentru furnizarea de servicii sociale de către organizaţii neguvernamentale şi întreprinderi sociale ca furnizori de servicii sociale.

(2) Clădirile utilizate de organizaţii nonprofit folosite exclusiv pentru activităţile fără scop lucrativ.

(3) Clădirile restituite potrivit art. 16 din Legea nr. 10/2001 privind regimul juridic al unor imobile preluate în mod abuziv în perioada 6 martie 1945-22 decembrie 1989, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public.

(4) Clădirile retrocedate potrivit art. 1 alin. (10) din Ordonanţa de urgenţă a Guvernului nr. 94/2000 privind retrocedarea unor bunuri imobile care au aparţinut cultelor religioase din România, republicată, cu modificările şi completările ulterioare, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public.

(5) Clădirile restituite potrivit art. 1 alin. (5) din Ordonanţa de urgenţă a Guvernului nr. 83/1999 privind restituirea unor bunuri imobile care au aparţinut comunităţilor cetăţenilor aparţinând minorităţilor naţionale din România, republicată, pentru perioada pentru care proprietarul menţine afectaţiunea de interes public.

(6) Clădirea nouă cu destinaţie de locuinţă, realizată în condiţiile Legii locuinţei

nr. 114/1996, republicată, cu modificările şi completările ulterioare, precum şi clădirea cu destinaţie de locuinţă, realizată pe bază de credite, în conformitate cu Ordonanţa Guvernului nr. 19/1994 privind stimularea investiţiilor pentru realizarea unor lucrări publice şi construcţii de locuinţe, aprobată cu modificări şi completări prin Legea nr. 82/1995, cu modificările şi completările ulterioare. În cazul înstrăinării clădirii, scutirea de impozit nu se aplică noului proprietar al acesteia.

(7) Clădirea folosită ca domiciliu aflată în proprietatea sau corespunzător cotei părţi pentru clădirea deţinută în coproprietatea, persoanelor prevăzute la art. 3 alin. (1) lit. b) şi art. 4 alin. (1) din Legea nr. 341/2004, cu modificările şi completările ulterioare, cu excepţia încăperilor cu destinaţie nerezidenţială sau în care se desfăşoară activitate economică.

(8) Clădirile deţinute de asociaţiile de dezvoltare intercomunitară, cu excepţia încăperilor cu destinaţie nerezidenţială sau în care se desfăşoară activitate economică.

Calculul impozitului/taxei pe teren datorat de persoanele fizice

Impozitul/taxa pe teren se stabileşte luând în calcul suprafaţa terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local.

(2) În cazul terenului amplasat în intravilan, înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, impozitul/taxa pe teren se determină prin înmulţirea suprafeţei de teren, exprimată în ha prin transformarea din mp conform formulei 1ha=10.000 mp, cu suma corespunzătoare, exprimată în lei/ha - Zona în cadrul localităţii Constanţa - A 10.451, B 6.584, C 4.505, D 2.141.

În cazul terenului amplasat în intravilan, înregistrat în registrul agricol la altă categorie de folosinţă decât cea de terenuri cu construcţii, impozitul/taxa pe teren se determină prin înmulţirea suprafeţei de teren, exprimată în ha prin transformarea din mp conform formulei 1ha = 10.000 mp, cu suma corespunzătoare, exprimată în lei/ha, din tabelul următor, iar rezultatul se înmulţeşte cu coeficientul de corecţie. Coeficientul de corecţie aplicat la nivelul municipiului Constanţa, localitate de rang I, este 5.

(5) În cazul unui teren amplasat în extravilan, impozitul/taxa pe teren se stabileşte prin înmulţirea suprafeţei terenului, exprimată în ha, cu suma corespunzătoare prevăzută în următorul tabel, înmulţită cu coeficientul de corecţie de 2,5 corespunzător rangului localităţii.

(6) Terenurile aflate în extravilanul municipiului Constanţa sunt încadrate în zona A.

(7) În cazul terenurilor agricole nelucrate timp de 2 ani consecutiv, impozitul pe teren se majorează cu 500% începând cu al treilea an, în condiţiile stabilite de Consiliul Local.

(8) Pentru terenurile neîngrijite situate în intravilanul localităţii, impozitul pe teren se majorează cu până la 500% conform criteriilor stabilite. Criteriile de încadrare a terenurilor în această categorie sunt cele prevăzute în hotărârea Consiliului Local de stabilire şi aprobare a acestora.

Urmareste-ne pe Grupul de Whatsapp

Comentarii

Fondul Documentar Dobrogea de ieri și de azi

Fondul Documentar Dobrogea de ieri și de azi